Videos

Santander lidera la banca en España por un euro

La entidad presidida por Ana Botín se queda con el Popular, el sexto banco español, por un euro, tras decidir el BCE que era inviable

La entidad presidida por Ana Botín se queda con el Popular, el sexto banco español, por un euro, tras decidir el BCE que era inviable.

Santander fue el primer banco que se fusionó nada más entrar en vigor el euro (enero de 1999) y ayer volvió a hacer historia al comprar la primera entidad que ha sido intervenida bajo las normas de resolución de entidades bancarias de la Unión Europea, Banco Popular, por un euro. «Santander y Popular van a constituir el mejor banco de España» y también el más grande por volumen de activos (más de 465.000 millones) . El Banco Central Europeo (BCE) determinó que Banco Popular «estaba quebrado o iba a quebrar» tras el «deterioro significativo de la situación de liquidez». Ayer mismo, la institución que preside Mario Draghi informó en un comunicado de que decidió que la resolución del banco era de interés público y adoptó un plan de resolución.

«Es una buena operación para nuestros accionistas». Con estas palabras anunciaba ayer la operación, al filo del mediodía, Ana Botín, presidenta de Banco Santander, que trató de tranquilizar a los cerca de cuatro millones de clientes de la entidad adquirida con el mensaje de que «nada va a cambiar para ellos» durante el proceso de absorción. «Popular no era viable de forma independiente y la oferta de Santander era la mejor», aseguró.

Despedida del Ibex

La entidad cántabra pagará un euro por Popular, cuya capitalización bursátil se desplomó el martes, último día de cotización, hasta los 1.330 millones de euros, cuando las acciones cerraron a 0,317 euros. En las que ya han sido sus últimas ocho sesiones bursátiles, los títulos de la entidad presidida desde el 20 de febrero por Emilio Saracho han perdido un 53% de su valor. LA CNMV cree que no es previsible que las acciones de Popular vuelvan a cotizar después de la suspensión llevada a cabo ayer. El supervisor señaló que ha realizado numerosas actuaciones respecto a la evolución en el mercado de los valores emitidos por Banco Popular, «algunas de las cuales siguen su curso actualmente».Colonial le sustituirá en el Ibex.

Lo que sí ha confirmado el órgano supervisor de los mercados es que los accionistas de la entidad, así como los tenedores de bonos contingentes convertibles («cocos» en la jerga financiera) y deuda subordinada «han perdido totalmente su inversión».

Y es que la absorción de Popular por parte de Santander se acordó a primeras horas de la mañana del miércoles al amparo de lo previsto en la normativa «bail-in» da 2014, que implica que en primer lugar sean los accionistas de la entidad y a continuación los titulares de ciertos instrumentos financieros los que soporten las pérdidas de las entidades en crisis, en lugar de las fórmulas de recapitalización externa y apoyo público empleadas durante la crisis de 2008.

Popular contaba con 305.152 accionistas que han visto cómo el capital social se reducía de 2.098,4 millones de euros a cero mediante la amortización de 4.197 millones de acciones. Lo mismo ha sucedido con los instrumentos de capital adicional nivel 1 por importe de 1.346 millones. Los 684 millones de instrumentos de capital de nivel 2 (684 millones de euros) han sido transmitidos a Banco Santander. José Antonio Álvarez, consejero delegado de Santander, dijo ayer que con la deuda senior no pasará nada y los cupones se seguirán pagando. Incluso dijo que se beneficiarán de una calificación más alta.

Santander competía contra la oferta de BBVA, curiosamente cuando ninguno de los dos bancos había dado señales de interés a JP Morgan, banco encargado de sondear en el sector financiero una posible venta, hace una semana.

Sanear y cumplir

Además del simbólico pago de un euro, Santander tendrá que acometer una ampliación de capital de 7.000 millones de euros para cumplir con los requisitos de capital que como banco sistémico le exigen las autoridades bancarias europeas. La asunción de los riesgos que toda operación de compra conlleva obligará a Santander a dotarse de más capital para cumplir con la ratio. Los accionistas del Santander tendrán derecho de suscripción preferente. Se llevará a cabo a principios de julio y quedará ejecutada a finales de ese mismo mes.

Las acciones de Santander cayeron ayer un 0,88% a la espera del anuncio oficial de la ampliación, que tendrá como destino elevar las provisiones de los activos que el banco ha adquirido y hacer mantener el capital de primera solvencia en los niveles actuales. Si el importe de la ampliación de capital (7.000 millones de euros) se confirma en las próximas semanas, supondrá algo más del 8% del capital actual, dividido en 14.582 millones de títulos, que dan un valor del mercado al banco que preside Ana Botín de 83.834 millones de euros.

A pesar de los posibles efectos dilutivos de esta ampliación, la presidenta aseguró que «Santander mantenía los compromisos adquiridos con los inversores de beneficio por acción y pago de dividendo», que crecerán en el horizonte de 2019 y 2020. En las previsiones proforma de la operación, se espera un crecimiento del BPA del 3% en 2020.

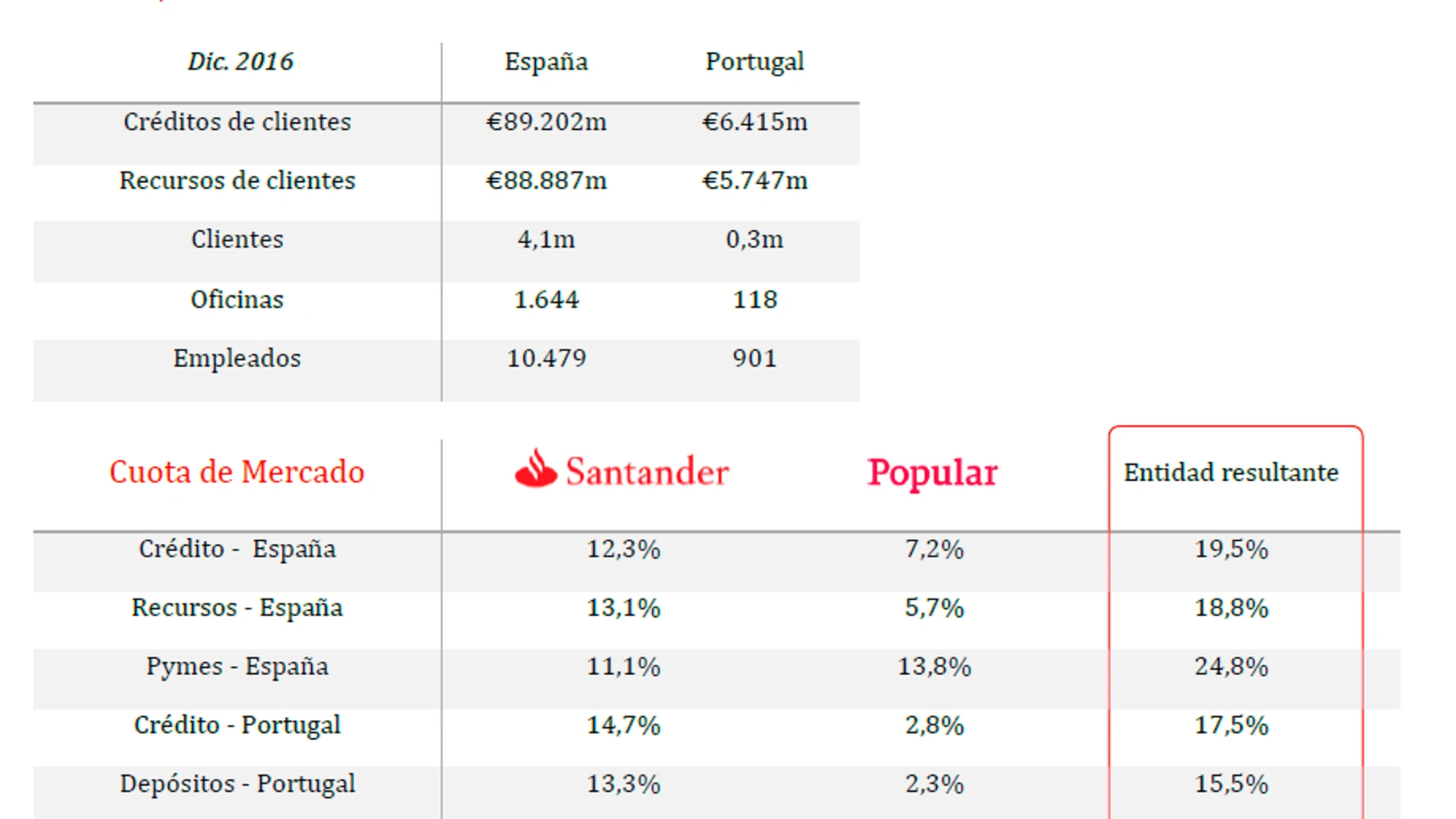

Santander presentóo la operación como «una oportunidad única de consolidación en España y Portugal. Cuando la operación finalice, el grupo será el primero de España, con 17 millones de clientes y una cuota de mercado del 19%. Aunque la operación ha sido la consecuencia de los problemas de liquidez de Banco Popular que han llevado a la Junta Única de Resolución a intervenir, la entidad compradora ve muy oportuno el momento por el mayor atractivo del ciclo económico y el más que probable cambio de la política monetaria del banco Central Europeo en los próximos meses.

Lo primero que ha hecho Santander ha sido destituir con efecto inmediato al consejo presidido por Emilio Saracho e Ignacio Sánchez-Asiaín, y designar un nuevo consejo de administración en Banco Popular, que estará integrado por cinco miembros. Al frente del mismo estará José García Cantera y contará con Javier García-Carranza y José Doncel como consejeros ligados al grupo Santander, mientras que Pedro Pablo Villasante y Gonzalo Tejuca ejercerán como consejeros independientes. Ni Ana Botín ni José Antonio Álvarez han dado detalle alguno del ajuste que llevará a cabo Santander en Popular. Para hoy está prevista una reunión de Rodrigo Echenique, vicepresidente de Santander, con los principales directivos de Popular.

La operación incluye también el negocio de Banco Popular en Portugal, que se integrará con Santander Totta. La transacción acelerará el crecimiento de Santander Totta y ampliará su cuota de mercado tanto en créditos como en depósitos, lo que reforzará la posición de la entidad como banco privado líder del país, con más de 4 millones de clientes.

Está previsto que la operación genere un retorno sobre la inversión del 13-14% en 2020 y un aumento del beneficio por acción en 2019. La entidad resultante aumentará su rentabilidad y generará sinergias de costes cercanas a los 500 millones de euros anuales a partir de 2020, con ratios de eficiencia entre los mejores del sector en España y Portugal, y un mayor potencial de crecimiento de ingresos.

La adquisición de Banco Popular cumple con los criterios estratégicos y financieros de inversión, y se espera que refuerce los principales ratios de evolución del negocio del Grupo. También está alineada con el compromiso del banco de hacer compras que complementen las franquicias en sus mercados principales cuando generen valor para sus clientes y accionistas.

Para situar el nivel de provisiones y de capital de Banco Popular en línea con el resto del Grupo, Santander hará 7.900 millones de euros de provisiones adicionales para activos improductivos, incluidos 7.200 millones de euros para activos inmobiliarios. Eso llevará el nivel de cobertura del riesgo vinculado a la actividad inmobiliaria del 45% al 69%, significativamente por encima de la media del sector que es del 52%. El Grupo espera reducir los activos inmobiliarios de Banco Popular significativamente, como ha hecho en Banco Santander en los últimos años.

Tras estas operaciones, se espera que el impacto en el capital CET1 del Grupo sea neutral y, a futuro, la transacción incrementará la capacidad del banco para generar capital orgánicamente. Santander mantiene su compromiso de aumentar su ratio de capital CET1 por encima del 11% en 2018.

El actual equipo directivo de Santander España, liderado por su consejero delegado, Rami Aboukhair, gestionará la entidad resultante de la integración.

✕

Accede a tu cuenta para comentar