Inversiones

Brasil, el nuevo problema

Caipiriñas amargas, feijoadas que se atragantan, carnavales sin disfraces... Brasil se descalabra y las sambas comienzan a bailarse al ritmo de las marchas fúnebres. Si bien el Fondo Monetario Internacional (FMI) estima una caída de la economía carioca del 1,5% para este año, la OCDE augura una contracción del 2,8%. Atrás quedaron los años en los que su crecimiento superaba el 7%. Ahora, el ruido de las alarmas resulta ensordecedor.

Pese al rápido desarrollo brasileño, su estructura productiva presenta muy poca diversificación. La dependencia desmedida del precio de las materias primas y su excesiva concentración en la explotación de «commodities» han posicionado a Brasil contra las cuerdas, a falta de pocos golpes para un K.O. letal. Al margen de que su hasta ahora principal fuente de riqueza se haya convertido en un quebradero de cabeza por la maltrecha economía china, las enormes diferencias entre clases sociales y los escándalos de corrupción que acechan al Gobierno de Dilma Rousseff pueden convertir el gigante latinoamericano en enano. Y las consecuencias no serían desdeñables, debido a que la economía carioca –séptima del mundo– aporta cerca del 40% del PIB de la región latinoamericana.

Más allá de una recesión económica, Brasil sufre una crisis política que ahuyenta a los inversores y abona las incertidumbres. Escándalos como el de Petrobras han provocado una fuerte retirada de inversión extranjera y han agitado la desconfianza de los inversores nacionales. Su economía cayó un 1,9% en el segundo trimestre, con lo que encadena dos consecutivos a la baja. Mientras que la industria registró una contracción del 4,3%, el sector agrícola retrocedió un 2,7% y el de servicios, un 0,7%.

Los infortunios brasileños centran la mirada de los analistas. Y nuestro país no es inmune. «Brasil afecta de una forma importante a las empresas españolas, especialmente a las más grandes». Javier Santacruz, profesor del Instituto de Estudios Bursátiles (IEB), pone como ejemplos los casos de Banco Santander, que tiene un 28% de su margen neto generado en Brasil –la tasa de morosidad ya está por encima del 5%– o de Telefónica, con un 23% de sus ingresos generados en Brasil. «Detrás van Repsol o Iberdrola. Puesto que éstas son las ‘‘blue chips’’, que determinan el movimiento diario del Ibex 35, cualquier señal de debilidad en Brasil se traduce en caídas en el selectivo español y un perjuicio en las cuentas de estas grandes empresas», agrega.

España mantiene buenas relaciones económicas y comerciales con Brasil, un mercado considerado estratégico para la internacionalización de nuestras empresas. José Luis Martín, CEO de Business Go On, recuerda que en el último lustro se ha configurado como el primer destino de la inversión directa española en América Latina, acaparando el 32,74% del total. De igual modo, Brasil se trata de nuestro segundo socio comercial en esa región, sólo por detrás de México.

El impacto de la crisis brasileña depende de la exposición de la empresa a esta área geográfica. «Santander, BBVA y Telefónica, al igual que las constructoras, han sido las más castigadas». Sin embargo, Jorge López, analista de XTB, recomienda estar muy pendientes al severo castigo que pueden sufrir compañías como Abertis, que adquirió hace algún tiempo una cuantía muy importante de activos de OHL en Brasil, debido a la posible cancelación de algún proyecto. Al mismo tiempo, piensa que la violencia de la crisis puede haber «pillado por sorpresa» la planificación económica y estructural de alguna compañía. «Las empresas españolas implantadas en Brasil tuvieron años muy positivos de crecimiento. Ahora tendrán que adecuarse a la situación y reducir sus previsiones en el país a corto plazo». El CEO de Business Go On insiste en las muy buenas perspectivas para el país en el medio y largo plazo. Por tanto, las empresas españolas que dispongan de ese horizonte temporal deben tomar las medidas de ajuste necesarias, pero estar tranquilas. «Brasil sigue siendo un país atractivo para las empresas españolas, pero con una visión a largo plazo, no cortoplacista».

Aunque el mercado brasileño haya captado mucha inversión española durante los últimos años y haya constituido uno de los principales destinos, todavía representa un destino no preferencial para las exportaciones de nuestras empresas. «La probabilidad de que Brasil arrastre a la economía española es bajísima». Santacruz destaca que una cosa es lo que ocurra con las principales compañías –con suficiente capacidad para capear el temporal gracias a otras unidades de negocio– y otra bien distinta es lo que suceda a nivel macroeconómico.

INVERSIONES CONGELADAS

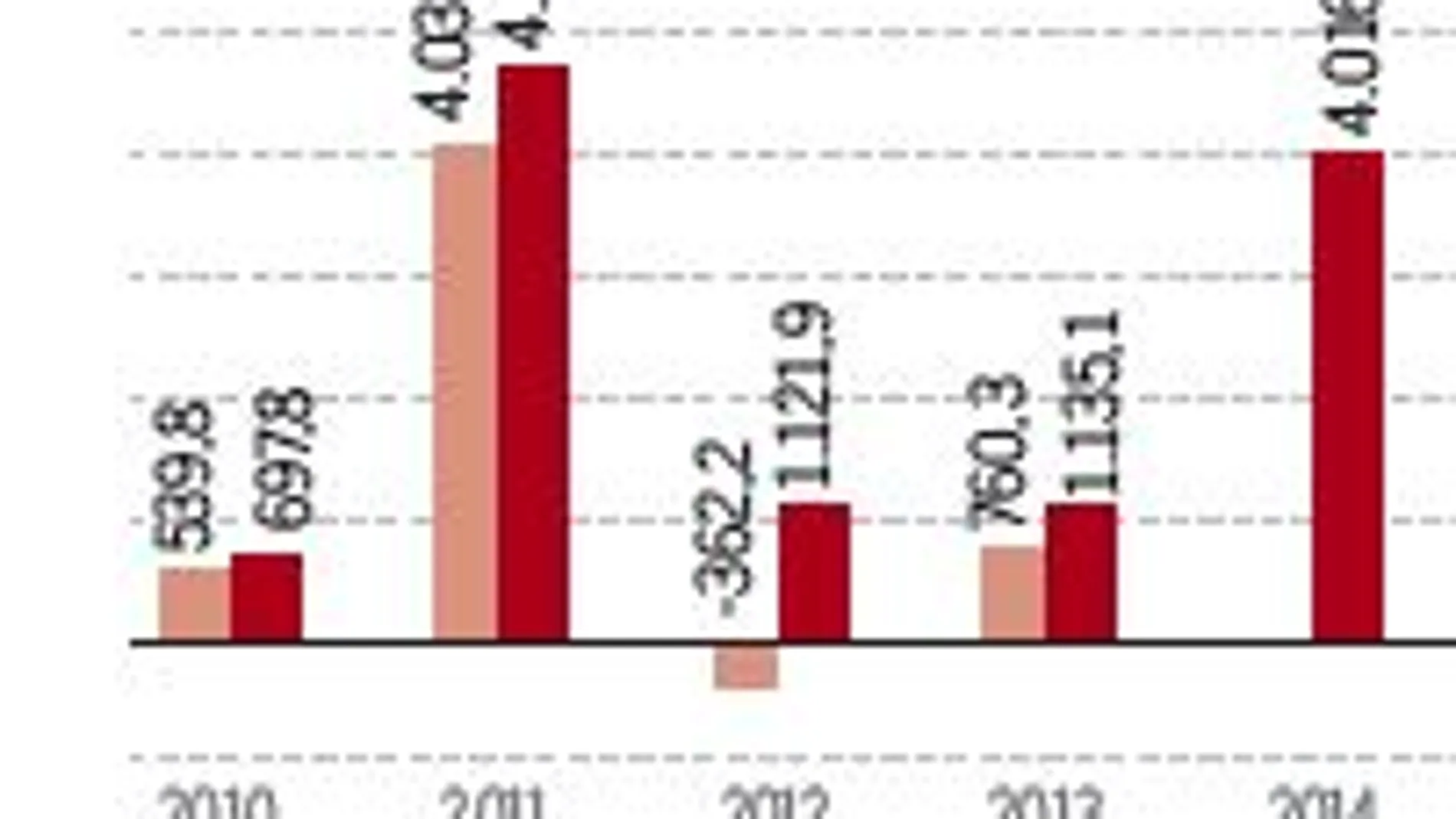

Desde 2010, los flujos de inversión neta rondan los 8.500 millones de euros, por lo que el país latinoamericano ha logrado un puesto en el podio. Y es que más de 200 empresas españolas están presentes en Brasil. Santacruz asegura que continuará siendo un destino prioritario, aunque «en estos tiempos la inversión se mantendrá congelada a la espera de lo que suceda. Un gigante de tal potencia terminará, tarde o temprano, saliendo del agujero». Las expectativas han empeorado y la incertidumbre económica se ha cebado con el mercado brasileño. No obstante, aún hay sectores atractivos que merece la pena tener en cuenta. Brasil es el primer productor mundial de café y está desarrollando productos derivados que crean una demanda cautiva. Además, el mercado laboral sigue ofreciendo oportunidades, con una tasa de paro del 7,5%. La actual coyuntura mermará las cuentas de resultados de algunas empresas, pero las inversiones de España en Brasil son a largo plazo. Más que miedo, Santacruz piensa que hay que tener mucha precaución. En cualquier caso, desde Telefónica ya han mostrado su confianza en seguir creciendo en la región, gracias a la inercia positiva de su filial brasileña, que recientemente ha integrado en su perímetro a la operadora local GVT.

La rebaja de la calificación de la deuda soberana de Brasil a bono basura («BB+»), por parte de Standard & Poor’s, supone un duro varapalo a la economía brasileña, porque «provocará un menor interés inversor sobre una economía que ha pasado de liderar el crecimiento de América Latina a ser la gran señalada para bajarse del tren de los potencialmente emergentes», afirma López. El analista de XTB no cree que Brasil haya perdido el atractivo empresarial e inversor, y sugiere tener en cuenta que, aunque hoy en día sea el foco de atención, poco a poco se irá normalizando la situación.

Las turbulencias económicas del país receptor no pueden frustrar el vuelo de la empresa exportadora. El letargo de los emergentes y la ralentización de Europa obligan a buscar nuevos mercados. López anima a las compañías a explorar aquellos que ya tengan un desarrollo estable, en los que se pueda llegar a plantear un plan estratégico diferenciador que los posicione como líderes de su sector y les proporcione unos mayores rendimientos.

Tanto el real brasileño como el índice Bovespa se resienten de la crisis económica. El analista de XTB explica que mientras la divisa carioca se ha devaluado en torno al 30% en el último trimestre, haciendo caso omiso a la subida de tipos de interés que venían anunciando desde el Banco Central de Brasil, el selectivo con sede en São Paulo ha perdido más de 15.000 puntos en el mismo periodo. «Desde los máximos que marcó a principios de mayo en los 59.200 puntos, ha caído hasta mínimos del verano de 2013».

Nuevos recortes

Brasil vuelve a apretarse el cinturón para paliar su crisis y revertir el déficit fiscal del 0,5% del PIB que prevé para el próximo año. Un recorte de unos 6.000 millones de euros, la imposición de algunos tributos temporales y la subida de otros vigentes parecen constituir la hoja de ruta para encaminar un país que deambula sin rumbo fijo. Los planes de ahorro afectarán al programa que tenía como objetivo mejorar las infraestructuras del país, generar puestos de trabajo e insuflar la economía con fondos públicos. Además, la batería de medidas incluye un aplazamiento de la subida salarial a los funcionarios públicos. Asimismo, se ha anunciado la creación de un nuevo impuesto a las operaciones financieras –similar a otro suprimido hace ocho años que tasaba en 0,25% cada operación realizada en el país para financiar el sistema sanitario–. Santacruz opina que el rescate de la tasa financiera–algo así como «tasa Tobin» o incluso «tasa Robin Hood»– «es un error de bulto. Se trata de una forma de cargar nuevos costes a los clientes, porque son siempre los que terminan pagando, vía más comisiones de su banco o de gestión en sus productos financieros».

El profesor del IEB piensa que la disminución del gasto es muy tímida y que todavía «se necesita recortar una Administración sobredimensionada que ha servido para amortiguar las tensiones sociales hasta que ha sido imposible mantenerla». Santacruz cree que ha sido una mala noticia limitar la compraventa de viviendas con más impuestos y resalta que el ahorro nacional sobre el PIB apenas alcanza el 15%.

Temor para el Ibex 35

La crisis brasileña se trata, sin duda alguna, de uno de los factores que explican la peor evolución del Ibex35 respecto a otros índices, aunque también existen otros detonantes, como la incertidumbre electoral. El diferencial entre el comportamiento bursátil del selectivo español y el del italiano no deja de ampliarse. Y, en teoría, son dos bolsas que suelen moverse con bastante sincronía. David Galán, director de BolsaGeneral, explica que invertir en el Ibex 35 es una forma de invertir en España y, en parte, en Latinoamérica, debido a la exposición de muchas de las empresas a esta región geográfica.

Galán señala que, mientras una expectativa de alto crecimiento en la zona latinoamericana es positiva para el Ibex, la coyuntura actual resulta negativa. El pinchazo de Brasil afeará las cuentas de resultados de las cotizadas españolas con presencia en el gigante latinoamericano. De hecho, «muchas ya están siendo penalizadas en bolsa en los últimos meses». El director de BolsaGeneral cree que en algunas de ellas incluso se podrían mermar los dividendos.

Además de las constructoras, Prosegur, Dia, Indra, Abertis, Mapfre, Inditex o Repsol son las compañías más perjudicadas por la crisis carioca. La rebaja del rating de Brasil a «bono basura» lastró a los «pesos pesados» de la bolsa española. En especial, a Telefónica y Santander, que tiraron a la baja del selectivo hasta llegar a perder los 10.000 puntos básicos.

Galán considera que alguna podría optar por desinvertir en la región, pero que la estrategia más común será la de aguantar el «chaparrón» y mantener la apuesta a largo plazo como parte de la diversificación de su negocio. «Seguramente se frenarán nuevas inversiones en la zona. Inditex, por ejemplo, ha buscado otras áreas de crecimiento como Rusia o China, países que también están sufriendo crisis económicas», agrega.

El director de BolsaGeneral opina que a la caída del precio del crudo y del real brasileño se une la posibilidad del estallido de la burbuja inmobiliaria. Pese a que estemos ante un momento delicado para muchos países emergentes por el derrumbe de las «commodities», «es cuestión de ciclos económicos. Probablemente el petróleo y otras materias primas se estabilizarán y volverán a repuntar en el futuro». Por ello, y aunque las alarmas hayan saltado, todavía no cunde el pánico entre los inversores.

✕

Accede a tu cuenta para comentar