Empresas

Créditos rápidos, la competencia se recrudece

Más de una veintena de empresas pelean a fondo en internet para repartirse el mercado de los micropréstamos urgentes. Algunas llegan a ofrecer créditos gratuitos como gancho para nuevos clientes.

Conseguir una pequeña cantidad de dinero con urgencia para hacer frente a un imprevisto, o simplemente para darse un capricho inaplazable, se ha convertido en una tarea sencilla. No hay más que sentarse delante de un ordenador y teclear «créditos rápidos» en el buscador habitual para ver una larga lista de página web dedicadas a este negocio. La clave, entonces, está en saber elegir aquella que ofrezca menor tipo de interés y mejores condiciones de envío y devolución del dinero.

En pocos años han proliferado en España las empresas que ofrecen préstamos pequeños, fáciles y rápidos a través de la red. En general, la cantidad disponible no pasa de los 600 euros, la mitad si es la primera vez, y el plazo de devolución no suele superar los 30 días. Se trata de un nicho de mercado no cubierto por las entidades tradicionales, que se ha desarrollado al calor de la crisis y de la mayor facilidad de acceso a internet. Según la Asociación Española de Micropréstamos (AEMIP), el volumen de negocio del sector ronda los 200 millones de euros, una cifra reducida en el conjunto de los créditos al consumo, pero da una idea del gran número de operaciones que se realizan.

Su principal reclamo es que pueden conseguirse en pocos minutos y con escasas condiciones, hasta el punto de que algunas de estas páginas no tienen inconveniente en prestar a personas que estén incluidas en alguna lista de morosos. Pero hay que tener en cuenta que esto no significa que cualquiera pueda obtener el dinero. De hecho, el porcentaje de aprobación es inferior al 50% de las solicitudes, según la AEMIP. En la práctica, un criterio básico en el análisis de solvencia suele ser el de los ingresos regulares procedentes del trabajo o de una pensión, de modo que son concebidos como un adelanto de nómina.

El coste

Como contrapartida del mayor riesgo y de la brevedad de los plazos, se exige unos intereses relativamente altos. Si se utilizara la referencia habitual, arrojarían una Tasa Anual Equivalente (TAE) incluso superior al 4.000%. Por eso, se esfuerzan en explicar que, por su naturaleza y plazos, la TAE no es una referencia comparable y prefieren hablar de honorarios o gastos de gestión.

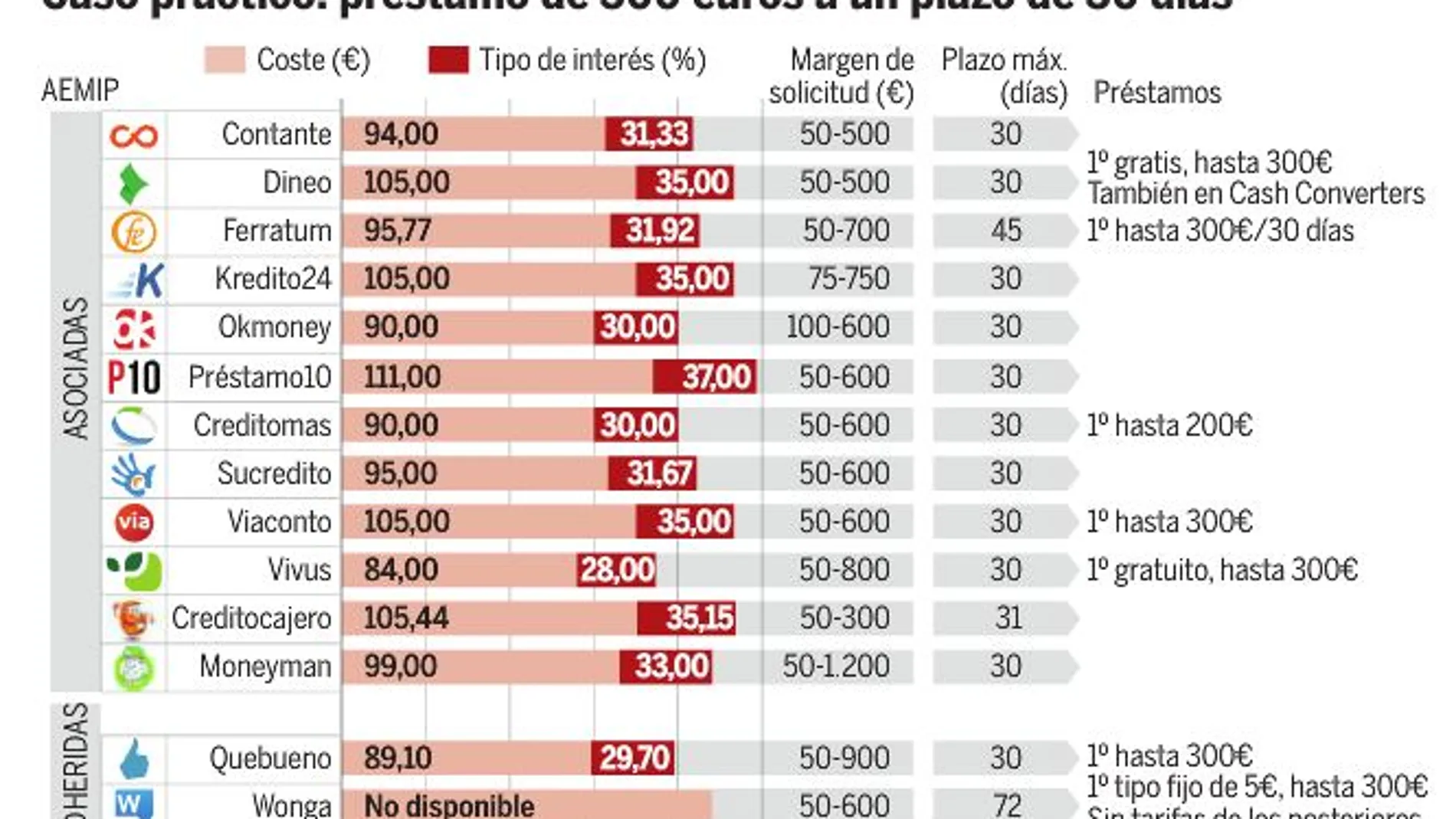

La creciente competencia ha abierto una guerra de precios. Tomando como referencia un préstamo de 300 euros, el coste a 30 días puede oscilar entre los 84 y los 111 euros, que representan tipos de interés entre el 28% y el 37%. La media de las ofertas comparadas es de 98,27 euros, equivalente a un interés del 32,76%. Pero hay varias empresas que se han lanzado a ofrecer micropréstamos a 5 euros o incluso gratis para nuevos clientes. Otras, por el contrario, ofrecen descuentos para los habituales. El abanico de empresas y de ofertas es amplio, por lo que también han surgido varios comparadores que facilitan la tarea de encontrar el préstamo más adecuado.

¿Cuál es el perfil de los clientes de este tipo de préstamos? Según los datos de un reciente estudio de Cashper, una de las empresas del sector, se trata de un público mayoritariamente masculino, de mediana edad y asalariado. En concreto, dos de cada tres personas que reciben sus créditos rápidos son hombres y la media de edad se sitúa en 41 años. El 82% de los clientes tiene trabajo por cuenta ajena, frente a un 10% con pensión de jubilación, un 5% con otras prestaciones y un 3% de autónomos. De media, solicitan un préstamo de 241 euros y justifican unos ingresos de 1.310 euros. Y en cuanto al lugar de residencia, Madrid y Cataluña suman el 41,7% de los clientes.

El sector reconoce que el alto coste de las operaciones y el hecho de que los créditos rápidos sean todavía un producto novedoso en España son factores que han podido generar cierta desconfianza en los consumidores. Además, tampoco existe una regulación específica, sino que los micropréstamos se rigen por la normativa sobre contratos de crédito al consumo y sobre comercialización a distancia de servicios financieros destinados a los consumidores. Por eso, con el ánimo de promover un uso responsable de esta vía de financiación nació hace dos años la AEMIP, que hoy agrupa a más de la mitad de las empresas del sector. Esta entidad ha promovido la adopción de un código de buenas prácticas, un conjunto de normas deontológicas que pretende dar una mayor protección a los clientes, facilitando por ejemplo vías de negociación en casos de impago o reclamaciones.

«Es un producto que debe entenderse para un uso puntual», aseguran en la directiva de la AEMIP. En la misma línea incide Susana Hernández, directora de desarrollo de producto de 4finance Spain, matriz de Vivus, una de las principales empresas del sector: «En ningún caso se ha de utilizar como método de financiación habitual, como por ejemplo, para pagar otro tipo de crédito».

CLAVES

- El sector de los micropréstamos mueve un volumen de negocio de unos 200 millones de euros, que distribuidos en cantidades inferiores a 600 euros, suponen un elevado número de operaciones

- La aprobación de préstamos no alcanza el 50% de las solicitudes, debido a que suele ser necesario disponer de unos ingresos regulares, como la nómina o la pensión, que respalden la solvencia del cliente.

- Un crédito de 300 euros a 30 días puede costar entre 84 y 111 euros, cifras que suponen un interés mensual de entre el 28% y el 37% aunque es posible obtener uno gratis si se es cliente nuevo.

- Los clientes son mayoritariamente hombres, de 41 años de edad media y asalariados con ingresos justificados de 1.310 euros. Los créditos concedidos alcanzan una media de 241 euros.

✕

Accede a tu cuenta para comentar